Surat Non Pkp Dari Kpp Contoh Surat Non Pkp Dari Kantor Pajak Contoh Seputar Surat

Bentuk Faktur Pajak Untuk Non PKP. Telah dijelaskan sebelumnya, bahwa atas transaksi antara PKP dengan non PKP tetap harus ada faktur pajak, sebab sudah menjadi kewajiban bagi PKP untuk memungut PPN dan membuat faktur pajak. Jadi, faktur pajak untuk non PKP tetap harus dibuat. Sesuai dengan Peraturan Pemerintah (PP) Nomor 1 Tahun 2012, faktur.

Cari Tau Perbedaan PKP dan Non PKP Trier Consulting

Transaksi atas penyerahan Barang Kena Pajak (BKP) yang dilakukan PKP terhadap non PKP memang sering terjadi. Bagi PKP yang melakukan transaksi dengan non PKP (pembeli), tetap wajib membuat faktur pajak dengan isian Nomor Pokok Wajib Pajak (NPWP): 00.000.000.-000.000 dengan identitas non PKP tersebut. Namun, faktur pajak yang seperti ini tidak.

Apa perbedaan ketentuan perpajakan bagi PKP dan non PKP? Pajak.io

Transaksi Pajak Pertambahan Nilai (PPN) adalah salah satu aspek penting dalam aktivitas bisnis di Indonesia. PPN adalah pajak yang dikenakan atas penjualan barang dan jasa serta impor barang tertentu. Bagi Pengusaha Kena Pajak (PKP), pemahaman yang baik tentang transaksi PPN dengan non PKP adalah suatu keharusan.

Jasa Laporan Pajak Pribadi & Perusahaan Non PKP

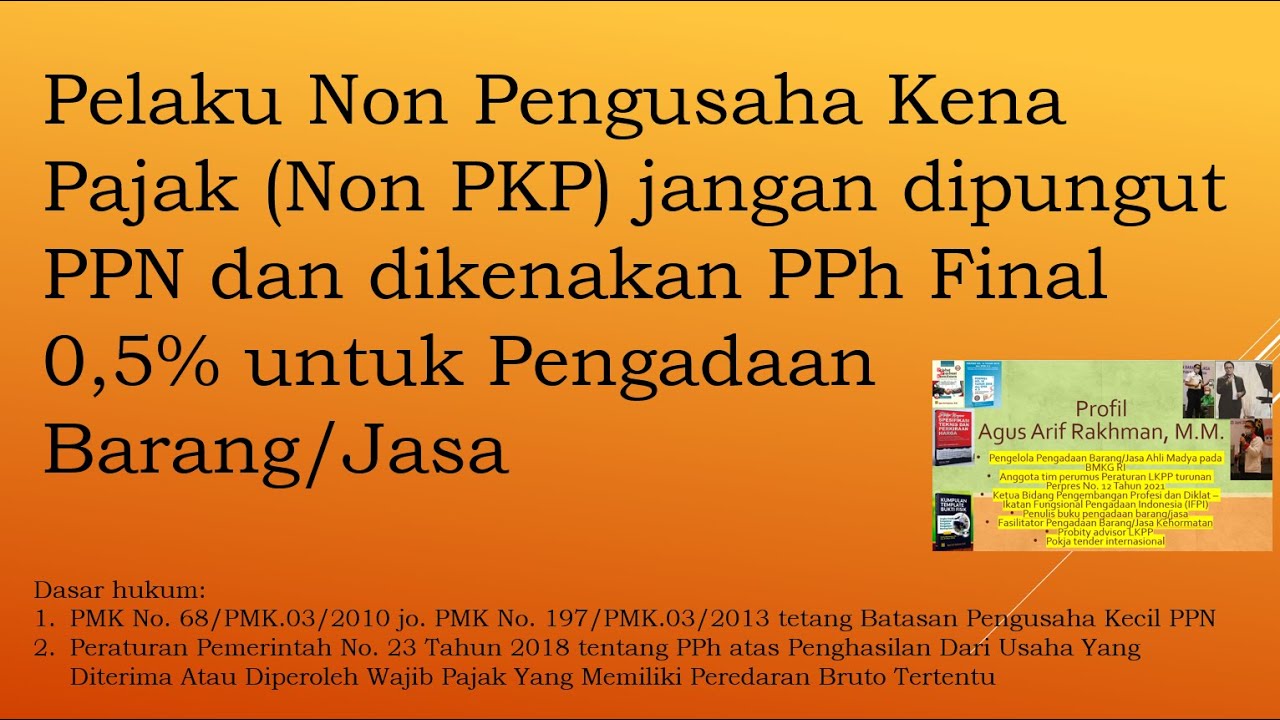

Perusahaan non-PKP karena omzetnya Rp 4,8 miliar ke bawah setiap tahunnya, dikenakan Pajak Penghasilan Final atau biasa dikenal sebagai PPh Final sesuai dengan ketentuan yang tertuang dalam Peraturan Pemerintah No. 46 Tahun 2013.. Perusahaan non-PKP karena omzetnya Rp 4,8 miliar ke bawah setiap tahunnya, dikenakan Pajak Penghasilan Final.

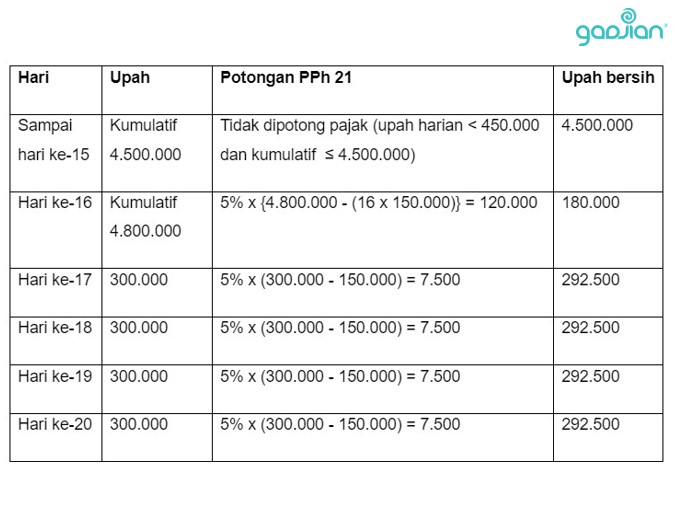

Tren Gaya 37+ Cara Perhitungan Pajak Thr 2020

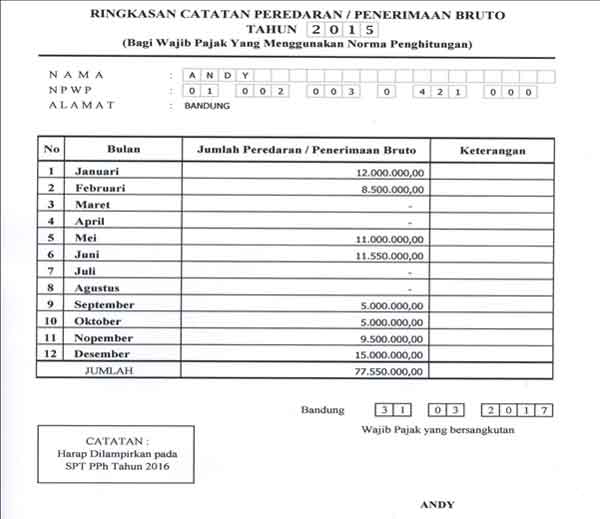

Cara Lapor Pajak Perusahaan Non PKP. Bagi perusahaan non PKP yang menggunakan tarif 0,5% dari penghasilan bruto yang dibayarkan setiap bulan, maka ketentuannya sebagai berikut: Melampirkan rekapitulasi PPh Final berdasarkan PP 23/2018 per masa pajak dari masing-masing tempat usaha.

Bagaimana Perhitungan Pajak Belanja di SIPLah dan Cara Mencatatnya ke BKU ARKAS? ARKAS

Cara Lapor Pajak Perusahaan Non PKP. PPh Final 0,5% memberikan kemudahan pada pelaku usaha untuk dapat membayar pajak yang jadi kewajibannya. Kemudahan ini juga dapat dirasakan ketika melakukan pembayaran dan penghitungan pajak yang dibayar. Pelaku UMKM cukup menghitung pendapatan kotor setiap bulannya dan mengalikan dengan jumlah 0,5% pajak beban.

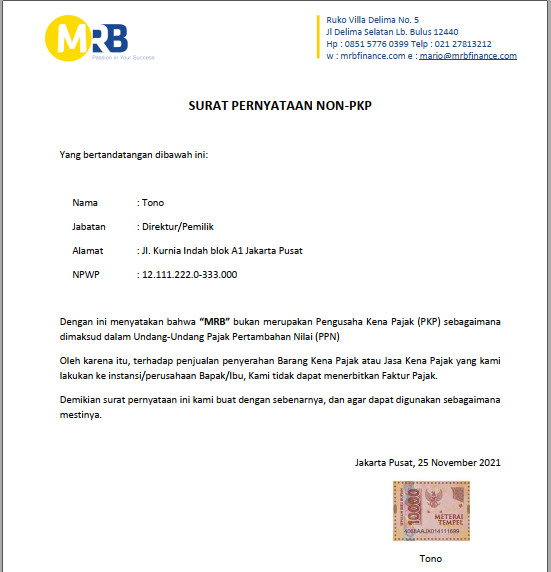

Contoh dan Template membuat Surat Pernyataan non PKP tanpa ribet — MRB Finance

Bagi pengusaha usaha dagang atau pedagang eceran Non PKP dapat menggunakan tarif PPh Final sesuai Peraturan Pemerintah (PP) Nomor 23 Tahun 2018. Tarif PPh Final PP 23/2018 sebesar 0,5% dari peredaran bruto atau omzet bruto, kecuali yang melaksanakan pembukuan. Pengusaha usaha dagang harus menyetorkan PPh Final dari omzet bruto ini setiap.

Perhitungan Pajak Non Pkp Homecare24

PPh Final Sebagai Kewajiban Pajak Perusahaan Non PKP. PPh Final merupakan pajak yang dikenakan pada orang pribadi/badan dengan omzet maksimal Rp4,8 miliar. Tidak seperti jenis pajak lainnya, PPh final langsung dibayar utuh saat penghasilan diterima. PPh Final ini diterapkan dengan sistem pembayaran utuh untuk menyederhanakan mekanisme.

3 Jenis Penghitungan NPPN untuk Wajib Pajak

Maka, Non Pengusaha Kena Pajak (Non PKP) dibebaskan dari kewajibannya untuk membayar PPN. Seorang pengusaha yang menjalankan usahanya di Indonesia juga wajib untuk membayarkan pajak atas usahanya. Bagi pengusaha yang memiliki peredaran bruto lebih dari Rp 4,8 miliar dalam setahun, maka harus mengajukan permohonan agar dikukuhkan sebagai.

Tarif Pajak Penghasilan newstempo

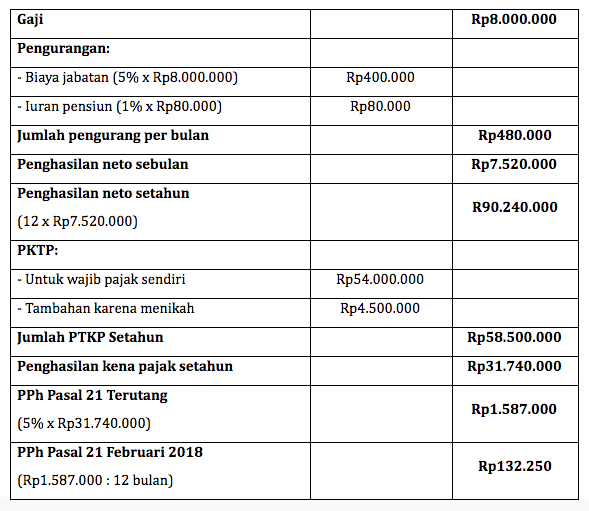

PENGHASILAN KENA PAJAK SETAHUN/DISETAHUNKAN (15 - 16) 18. PPh PASAL 21 ATAS PENGHASILAN KENA PAJAK SETAHUN/DISETAHUNKAN. 19. PPh PASAL 21 YANG TELAH DIPOTONG MASA PAJAK SEBELUMNYA. 20. PPh PASAL 21 TERUTANG (18 - 19) Aplikasi Direktorat Jenderal Pajak.

Contoh Faktur Pajak Untuk Pembeli Non Pkp Gawe CV

October 7, 2020. Perusahaan bukan Pengusaha Kena Pajak ( Non-PKP) merupakan perusahaan yang belum dikukuhkan sebagai pengusaha kena pajak karena penghasilan bruto yang dimiliki masih dibawah Rp 4,8 miliar. Namun perusahaan Non-PKP dapat memilih untuk dikukuhkan sebagai PKP meskipun omzet/ penghasilan bruto masih dibawah Rp 4,8 miliar.

4 Contoh Perhitungan Pajak Penghasilan Karyawan Blog Gadjian

Perbedaan PKP dan non PKP dapat dilihat dari perbedaan hak dan kewajibannya. Jika PKP wajib memungut PPN terutang, membuat faktur pajak dan melaporkannya, maka non PKP tidak berhak untuk menerbitkan faktur pajak. Pajak dan bisnis adalah dua hal yang sangat berkaitan. Dalam dunia perpajakan, kita mengenal istilah Pengusaha Kena Pajak (PKP.

Analisis Perhitungan Pajak Penghasilan Pph Pasal Pada Karyawan Pt My XXX Hot Girl

Karena penghasilan bruto atas kegiatan yang dilakukan perusahaan non PKP tidak melebihi Rp 4,8 miliar dalam 1 tahun pajak, maka dalam perhitungan pajak atas PPh dapat dikenakan ketentuan pajak bagi pelaku Usaha Mikro Kecil Menengah (UMKM) sebagaimana diatur dalam Peraturan Pemerintah Nomor 23 Tahun 2018.

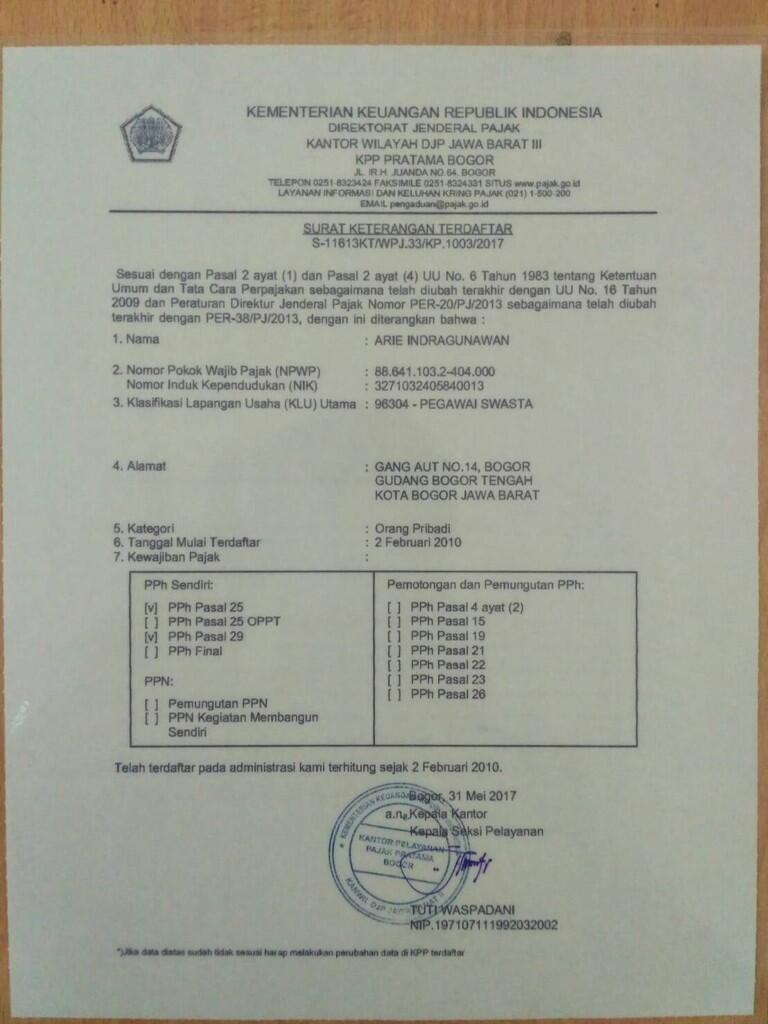

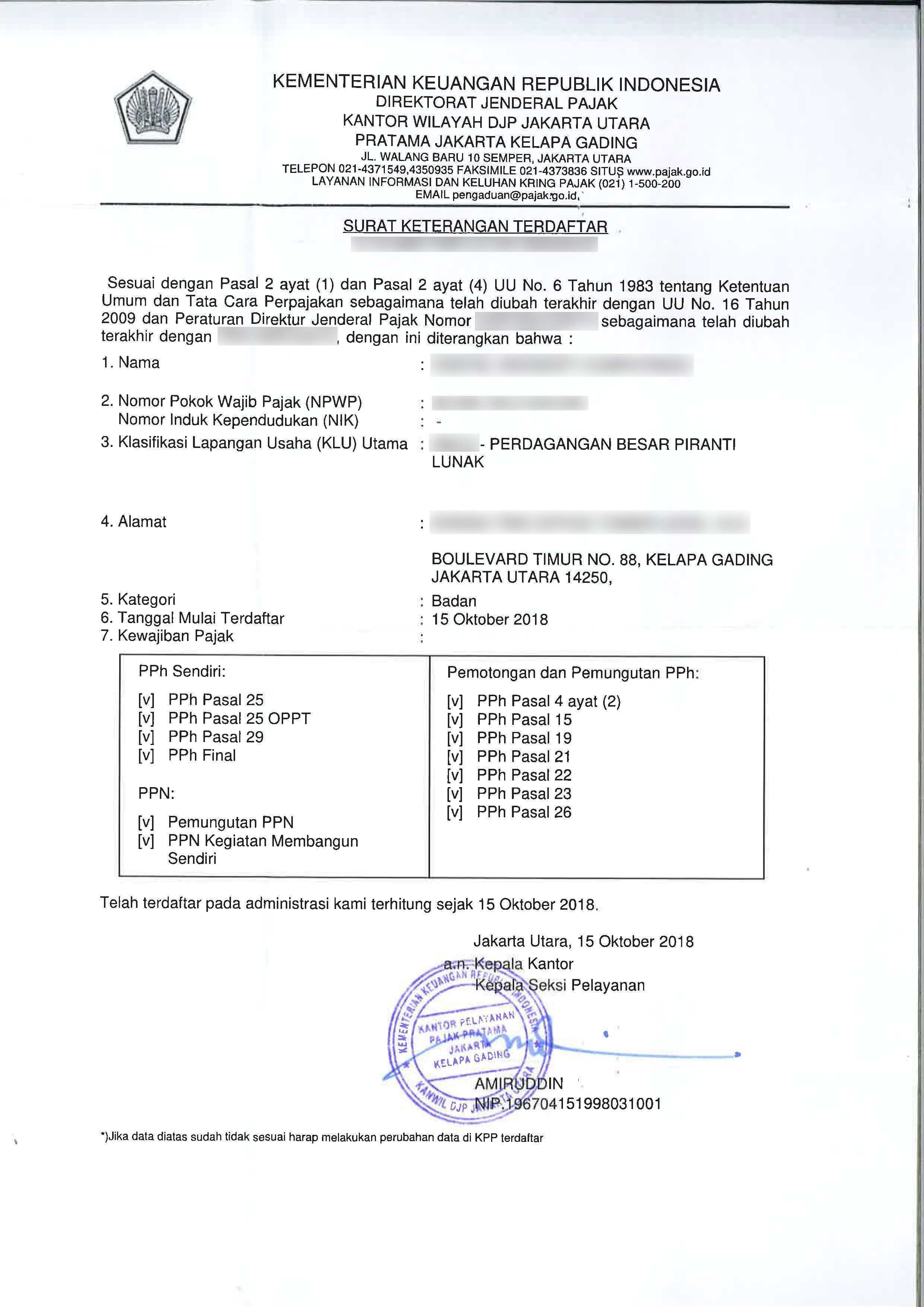

Surat Pernyataan Non PKP Ketahui Syaratsyaratnya AqtiveHR

5. Ilustrasi. (foto: DJP) JAKARTA, DDTCNews - Ditjen Pajak (DJP) menyebutkan ada perbedaan skema pelaporan pajak pertambahan nilai atas kegiatan membangun sendiri (PPN KMS) antara pengusaha kena pajak (PKP) dan non-PKP. Fungsional Penyuluh Pajak Kantor Wilayah DJP Kalimantan Timur dan Utara Agus Sugianto menjelaskan bagi wajib pajak yang telah.

Surat Pernyataan Non Pkp Dari Kantor Pajak Kumpulan Surat Penting

B. Aturan Wajib e-Bupot untuk PPh 23/26. Direktorat Jenderal Pajak (DJP) Kementerian Keuangan RI telah memperluas aturan wajib penggunaan aplikasi e-Bupot untuk wajib pajak Non-PKP dalam membuat bukti pemotongan PPh 23/26 sejak 2020 sesuai Pasal 6 ayat (1) peraturan PER-04/PJ/2017. Mulai berlakunya ketentuan ini diatur dalam Keputusan Direktur.

Surat Non Pkp Dari Kantor Pajak Homecare24

Tarif pajak PPh final terbaru yang harus dibayarkan oleh perusahaan non PKP adalah sebesar 0.5% dari seluruh pendapatan. Tarif pajak ini menggantikan tarif pajak lama yang sebelumnya yaitu sebesar 1%. Untuk mendapatkan fasilitas ini, Anda harus menyerahkan surat bukti perusahaan non PKP ke kantor pelayanan pajak terdekat.